2023年度税制改正で24年以降「生前贈与と相続時精算課税制度」はどう変わる?

「このまま財産を残して死んだら高額な相続税がかかってしまう。何とか生前贈与で子どもに財産を分けられないか?」

相続税や贈与税対策として、「毎年110万円(以下)を子どもに生前贈与する」ということをしている方もいらっしゃるでしょう。

この点、2023年(令和5年)の税制改正により、2024年(令和6年)1月以降、贈与税や相続税の取り扱いが大きく変更されます。

この記事では、2023年の税制改正のうち、生前贈与と相続時精算課税に関する主な変更点についてご説明します。

- この記事でわかること

-

- 生前贈与と税金

- 暦年課税と相続時精算課税

- 2023年の税制改正と暦年課税

- 2023年の税制改正と相続時精算課税

- 目次

子どもが親から生前贈与を受けた時の税金とは?

生前贈与とは、生前に、当事者の一方がある財産を無償で相手に与えることです。

他人から財産を贈与された場合、贈与税の課税対象となります。贈与税は、原則として「受贈者(贈与を受けた人)」が納税義務を負います。

今回は、親が子どもに生前贈与をする場合の贈与税についてご説明します。

子どもが親から生前贈与を受ける場合、現在、我が国における贈与税の課税方法は、次の2つです。

- 暦年課税

- 相続時精算課税

子どもは、どちらの課税方法を選択するか、自由に選ぶことができます(※ただし、1度相続時精算課税を選択すると、翌年以降の(同じ親からの)生前贈与はすべて相続時精算課税の対象とされます)。

それぞれについてご説明します。

暦年課税とは?

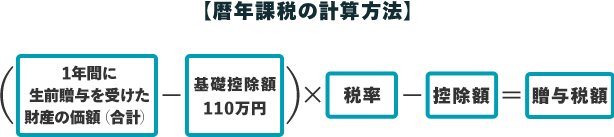

暦年課税とは、1月1日から12月31日までの1年間に贈与された金額の合計額をもとに贈与税額を計算する方法です。

暦年課税は、親から子どもへの生前贈与に限らず、誰にでも適用されます。また、贈与される財産も特に限定されません。

この暦年課税には、「基礎控除額」が110万円あります。

つまり、贈与税を計算する際の課税価格は、1年間を通して生前贈与を受けた財産そのものの価額ではなく、そこから110万円を差し引いた金額となります。

贈与税の計算は、次のとおりです。(※贈与されたのが「一般贈与財産」か「特例贈与財産」のいずれであるかにより、「税率」と「控除額」が異なります。)

そのため、親が子どもに生前贈与をする場合、1月1日から12月31日までの1年間で贈与をした財産の価額が合計110万円以下であれば、全額が控除され、結局贈与税はかからないのです。

110万円という金額は、受贈者(もらった人)を基準に考えます。

例えば、ある人が1年の間に父から100万円・母から100万円の生前贈与を受けた場合、合計200万円の贈与を受けたことになり、基礎控除額を超える90万円について贈与税がかかります。

1月1日から12月31日までの1年間に110万円を超える贈与があった場合、受贈者は、翌年の申告期限内(2月1日~3月15日)に贈与税の申告・納付をしなければいけません(あげた人の申告は不要です)。

相続時精算課税とは

相続時精算課税制度とは、贈与を受けたときに、特別控除額および一定の税率で贈与税を計算し、贈与者が亡くなったときに相続税で精算する方法です。

たとえば、親から子どもへの生前贈与について相続時精算課税を選択すると、1月1日から12月1日までの1年間で贈与を受けた財産は2,500万円まで(前年までにこの控除を適用した場合には、2,500万円からその金額を控除した残額)は贈与税はかかりません。

2,500万円を超えた場合には、超えた分については、一律で20%の贈与税がかかります。

ただし、親が死んだ時点で、過去に親から子どもに贈与した財産を全て相続財産に持ち戻して(生前贈与された財産の価額を相続財産に加算して)相続税を計算する、という方法です。

なお、2500万円を超えて課税された贈与税分は、将来支払うべき相続税から控除されますので、贈与税と相続税が二重にかかるわけではありません。

相続財産への持ち戻しに期限はありません。

親から子どもへの生前贈与について相続時精算課税を選択する場合、何十年前の贈与であっても、基本的には(※)親が死亡した場合には相続財産への持ち戻しが必要です。

(※)直系尊属による住宅取得等資金の贈与(非課税の適用を受けた金額に限る)など、相続財産に持ち戻されない特例の生前贈与もあります。

先にご説明した暦年課税は誰でも利用できますが、相続時精算課税制度は、対象者が次のとおり限定されています。

- 贈与者は、60歳以上(※)であること

- 受贈者は、18歳以上(※)で、かつ、贈与者の直系卑属(子や孫など)である推定相続人または孫であること

- ※ 贈与のあった年の1月1日時点の年齢です。

そのため、上記の要件に当てはまらない場合(たとえば、配偶者の父親(義父)から贈与を受ける場合など)は、相続時精算課税は選択できません。

要は、相続時精算課税制度は、将来、相続人が支払う相続税で精算するという話なので、相続人にならない人は利用できないのです。

【コラム~相続時精算課税が有効なケースとは?】

相続時精算課税は、生前贈与時には2,500万円までは贈与税がかからない代わりに、相続時に、生前贈与した財産についても精算して課税されますので、単に「税金の先送り」の制度と言われています。

そのため、節税対策としては意味のない(有効でない)ケースも多いのですが、たとえば、次のようなケースでは有効に活用ができると考えられます。

1. 将来、相続税がかからないと見込まれる(又はかかっても少額)場合

たとえば、預金が3,000万円ある方(その他の財産はないと仮定します)が、子供に1,000万円を生前贈与したいと考えたとします。

ですが、子どもに一括で1,000万円を贈与すると、贈与税の基礎控除額110万円を超えてしまい、贈与税が177万円かかってしまいます

({1,000万円-110万円(基礎控除額)}×30%(特例税率)-90万円(控除額)※2023年9月時点での情報です)。

他方、相続時精算課税制度を利用して子どもに一括で1,000万円を贈与する場合、2,500万円の特別控除の範囲内ですので、贈与税はかかりません。

そして、この方が死亡した時に、2,000万円の預金だけが残ったという場合、子どもに贈与した1,000万円は相続財産に持ち戻されますが、相続財産が3,000万円であれば(相続税の基礎控除額の範囲内ですので)、相続税はかかりません。

そのため、このようなケースでは、結局、贈与税も相続税もかかることなく親から子どもに有効に生前贈与ができることになります。

2.贈与する財産が、死亡までに時価が上がることが見込まれる場合

相続時精算課税を利用した場合、将来、相続税の課税がなされるとしても、相続財産に持ち戻される贈与財産の価額は、「贈与時点の価額」とされています。

ですので、たとえば、親から子どもに1,000万円分の株式を生前贈与したとしましょう。

その後、生前贈与した株式の株価が上がり、親が死亡した時点で、その評価額が1,500万円であったとします。それでも、相続時精算課税により、相続財産に合算される贈与財産(株式)の価額は1,000万円とすることができるのです。

子どもに生前贈与しておらず、その株式が親の手元に残っていた場合には1,500万円の評価額を基準に相続税を計算することになりますので、このような場合には生前贈与することによって、相続税の節税が期待できます。

また、親が子どもに、賃貸中の不動産などの収益物件を生前贈与する場合も、生前贈与から親の死亡までの賃料収入を子どもが得ることができます。そのため、このような場合も相続時精算課税制度の利用を検討する余地があると言えるでしょう。

相続時精算課税を利用する際の注意点

親から子どもに生前贈与をして、子どもが相続時精算課税を選択する場合、贈与税の申告期間内に、贈与税の申告書に加えて「相続時精算課税選択届出書」などを管轄の税務署に提出しなければいけません。

そして、親から子どもへの生前贈与について、一度、相続時精算課税を選択すると、それ以降は取り消すことはできず、(相続時精算課税を選択した)親の死亡まで相続時精算課税が自動的に継続されます。

そのため、毎年、(同じ)親から子どもに生前贈与をするという場合、それらは全て相続時精算課税の対象となることに注意が必要です。

なお、相続時精算課税は、「贈与者(あげる人)」と「受贈者(もらう人)」のペアで適用されます。

ペアが異なる場合、たとえば、親から子どもに生前贈与をする際、子どもの1人は相続時精算課税を選択し、他の子どもは暦年課税を選択するということもできます。

2023年の税制改正のポイントは?

ここまで暦年課税と相続時精算課税についてご説明しましたが、これらについて2023年税制改正の対象となっています。

そこで、2024年以降、暦年課税と相続時精算課税がどのように変わるのか、それぞれの改正点をご説明します。

2023年の税制改正により、暦年課税はどう変わる?

先ほど、暦年課税には110万円の基礎控除があるとご説明しました。

そのため、1月1日から12月31日までの1年間に親から子どもに贈与した財産が110万円以下であれば、贈与税はかかりません。

ただし、実は、親が子どもに生前贈与をした後に死亡した場合、死亡前の一定期間の生前贈与については、贈与した財産の贈与時の価額が相続財産に加算されます。

相続時精算課税でご説明したように、要は、生前贈与した財産が相続財産に持ち戻されるのです。

たとえば、5,000万円の財産を持っている親が、子どもに100万円を生前贈与してすぐ死亡した場合、親の手元に残っている財産は4,900万円ですが、死亡前に生前贈与をした100万円も相続財産に持ち戻されて、結局、5,000万円の相続財産があると取り扱われるのです。

なお、1年間に110万円を超える贈与をして贈与税を支払っていたという場合、相続税からその分が控除されますので、贈与税と相続税が二重に課税されるわけではありません。

相続財産に持ち戻される対象となる生前贈与は、従来は、相続開始前3年以内(※)でした。

ところが、2023年税制改正により、持ち戻される期間が3年から7年に延長されます。

- ※ この期間は、年度で区切らず、相続開始日を起点に3年(7年)かどうかです。

なお、改正による7年の持ち戻し期間の延長は、2024年1月1日以降の贈与に一律に適用されるわけではなく、段階的に適用されます。

具体的には、次のとおりです。

【贈与の時期が2023年12月31日までの場合】

➡持ち戻しの対象期間は、相続開始前の3年間

【贈与の時期が2024年1月1日以降の場合】

| 相続開始日(≒贈与者の死亡日) | 持ち戻しの対象期間 |

| 2024年1月1日~2026年12月31日 | 相続開始前3年間 |

| 2027年1月1日~2030年12月31日 | 2024年1月1日~相続開始日 |

| 2031年1月1日~ | 相続開始前7年間 |

- ※ 2023年の税制改正により延長された4年間については、生前贈与により取得した財産の価額から総額100万円まで控除されます。

たとえば、次のようなケースで考えてみましょう。

- 2028年7月1日に死亡

- 子どもに対して、次の生前贈与あり

- 2022年4月1日 100万円

- 2023年7月15日 200万円

- 2024年2月15日 150万円

- 2025年5月15日 300万円

- 2026年4月20日 150万円

- 2027年6月5日 100万円

- 2028年1月30日 200万円

相続開始日が2028年7月1日ですので、持ち戻しの対象期間は、2024年1月1日~2028年7月1日までです。

そのため、それ以前にされた①と②の生前贈与は持ち戻しの対象となりません。

③~⑦までの生前贈与をした財産の価額が持ち戻されて相続財産に加算されます。

また、税制改正により延長された4年間に取得した財産については、合計額から100万円が控除されます。

そのため、このケースでは、相続税の課税価格に加算される財産の価額は、次のとおりになります。

【相続開始前3年以内の贈与財産】

⑦200万円+⑥100万円+⑤150万円➡合計450万円

【改正により延長された対象期間の贈与財産】

④300万円+③150万円-100万円➡350万円

➡合計800万円が相続財産に加算

いつ相続が開始するのか(親が死亡するのか)は誰にも分かりませんが、2023年の税制改正により持ち戻しの期間が3年から7年に延長した結果、暦年課税による生前贈与が、以前に比べて相続税対策にならなくなる可能性は高いでしょう。

なお、この持ち戻しの対象となるのは、

- 相続又は遺贈により財産を取得した者が

- その相続開始前7年以内(改正前は3年以内)に

- その相続にかかる被相続人から

- 暦年課税による贈与により財産を取得した場合

です。

そのため、そもそも相続人でない者が生前贈与を受けていた場合には、持ち戻しの対象にはなりません。

そこで、相続人でない者に生前贈与をして相続財産を減らせば、結果的に相続税の節税に繋がることが期待できます。

典型例は、孫に対する生前贈与です。

例えば、AにBという子があり、BにはCという子がいるとしましょう。Aが死亡した場合、基本的にBは相続人になりますがCは相続人にはなりません。つまり、AからBに対する暦年課税による生前贈与は持ち戻しの対象になりますが、Cに対する生前贈与は持ち戻しの対象になりません。

そのため、孫に対する生前贈与により、相続財産を減らし、相続税の節税が期待できるのです。

※孫が代襲相続人になったり、孫が遺贈を受ける場合には持ち戻しの対象になります

※A,B,Cはいずれも仮名

2023年の税制改正により、相続時精算課税はどう変わる?

2023年の税制改正により、相続時精算課税も、次の点が大きく変更されました。

年間110万円までの基礎控除が新設されたこと

さらに、改正により、この基礎控除の範囲内で生前贈与した分は、相続が発生した時に相続財産に持ち戻さなくても良いことになりました。

これは、とても大きな改正です。

たとえば、5,000万円の財産のある親が子どもに1,000万円を生前贈与し、子どもが相続時精算課税を選択したとします。

その場合、改正前の制度では、1,000万円に対して贈与税はかかりませんが、親が死亡した時に、1,000万円は相続財産に持ち戻されました。

これに対し、2024年1月1日以降の生前贈与について相続時精算課税を選択した場合、税制改正後により、持ち戻される財産は、基礎控除額を超えた分つまり、上の例では890万円分になります。

さらに、翌年以降も(同じ)親から子どもに生前贈与をした場合、それらについても毎年110万円までは、基礎控除の範囲内ですので贈与税はかかりません。

そして、この基礎控除分は、(親の死亡がいつかに関わらず)相続財産に持ち戻されることもないのです。

また、税制改正前は、1度相続時精算課税を選択すると、翌年以降に(同じ親から)生前贈与を受けた場合は、それがどんな少額であっても申告義務がありましたが、改正後は、翌年以降の生前贈与が基礎控除の110万円以下であれば、申告義務がありません(※選択した年は必ず申告が必要です)。

ですので、2023年の税制改正により、相続時精算課税はとても使いやすくなったと言えるでしょう。

今回の改正により、暦年課税の場合は、最終的には相続開始前7年以内の生前贈与は、相続財産に持ち戻されるのですよね?そうだとすれば、持ち戻しをされない、相続時精算課税を選択した方がメリットが大きいということですか?

そうですね。たとえば、親から子どもに毎年110万円以下の生前贈与をする場合など、2023年の税制改正後は、多くのケースで相続時精算課税を選択したほうがメリットがあることになるでしょう。

ただし、相続財産が多く、相続税が多額にかかることが予想される方であれば、贈与税を支払ってでも子どもにどんどん生前贈与をして、相続時の財産を減らしていくほうが、結果的に節税になるケースもあります。

相続税や贈与税の節税は、シミュレーションをしてみなければ、どれだけ得になるのか分かりません。

また、相続税や贈与税が節税できたとしても、事前に親から子どもに生前贈与をすると、子どもが扶養を外れたり、子供の所得税が高額になったり、社会保険料の負担が増加するという可能性もあります。

親から子どもに生前贈与を検討される方は、必ず税理士などの専門家にシミュレーションをしてもらうことをおすすめします。

参照:令和5年度相続税及び贈与税の税制改正のあらまし | 国税庁

【まとめ】2023年度の税制改革により、相続時精算課税制度がより使いやすく変更された!

今回の記事のまとめは、次のとおりです。

- 2023年度の税制改正により、2024年4月1日以降、暦年課税及び相続時精算課税制度が大きく変更される。

- 暦年課税は、110万円の基礎控除額があるため、1月1日から12月31日までの1年間の生前贈与額が110万円以下であれば、贈与税はかからない。

- ただし、子どもに生前贈与をしてから3年(2023年の税制改正により7年に変更)以内に親の相続があった場合、生前贈与をした財産の価額は相続財産に加算されて相続税が計算される。

- 相続時精算課税は最大2,500万円まで贈与税がかからないが、相続時には、過去の贈与した財産は、基本的にはすべて贈与時の価額を相続財産に加算して相続税が計算される。

- 2023年の税制改正により、相続時精算課税制度には110万円の基礎控除が新設された。

- 1度、相続時精算課税を選択して届出書などを提出した場合、翌年以降の生前贈与が基礎控除(110万円)以下であれば、申告も不要。

2023年の税制改正により、これまで敬遠されがちだった相続時精算課税は使いやすくなったと言えるでしょう。これは、国が、贈与税の負担を軽減し、生前贈与をより広めたいという「相続・贈与の一体化」を図ったものと言われています。

子どもに生前贈与を検討されている方は、税理士などの専門家にご相談ください。

- この記事の監修者

-

- 弁護士

- 橋 優介

- 資格:

- 弁護士、2級FP技能士

- 所属:

- 東京弁護士会

- 出身大学:

- 東京大学法学部

弁護士の職務として特に重要なことは、「依頼者の方を当人の抱える法的問題から解放すること」であると考えています。弁護士にご依頼いただければ、裁判関係の対応や相手方との交渉などは基本的にすべて弁護士に任せられます。私は、弁護士として、皆さまが法的な心配をせず日常生活を送れるように、陰ながらサポートできる存在でありたいと考えています。